22.02.2022

02.02.2022

26.01.2022

20.01.2022

19.01.2022

12.01.2022

05.01.2022

30.12.2021

23.12.2021

22.12.2021

17.12.2021

08.12.2021

02.12.2021

25.11.2021

16.11.2021

15.11.2021

04.11.2021

02.11.2021

27.10.2021

26.10.2021

Для отримання Довідки платник подає заяву про надання довідки про відсутність заборгованості з платежів, контроль за справлянням яких покладено на контролюючі органи (далі - Заява), форму якої затверджено дод. 2 до Порядку.

Заява складається з обов'язковим посиланням на відповідний нормативно-правовий акт, яким передбачено необхідність підтвердження відсутності заборгованості з платежів, контроль за справлянням яких покладено на контролюючі органи, та зазначенням найменування суб'єкта (підприємства, установи, організації), до якого (якої) Довідку буде подано платником (абз. 6 п. З Порядку).

Для заповнення таких обов'язкових реквізитів у п. З та 4 форми Заяви передбачено відповідні поля.

Зокрема у пункті 3 форми Заяви передбачено заповнення реквізитів нормативно-правового акту, положеннями якого передбачено необхідність підтвердження відсутності у платника заборгованості з платежів, контроль за справлянням яких покладено на контролюючі органи, або надання відповідної довідки.

Тож для правильного заповнення Заяви потрібно зазначати усі реквізити нормативно-правового акту за уніфікованим шаблоном відображення, необхідні для його ідентифікації:

- вид (Закон України або ЗУ (скорочений варіант), постанова Кабінету Міністрів України або постанова КМУ (скорочений варіант), наказ міністерства, постанова Правління Національного банку України або постанова Правління НБУ (скорочений варіант);

- порядковий номер (знак «№» та арабські або арабсько-римські цифри, знаки «-», «/»);

- дату прийняття, оформлену словесно-цифровим (25 грудня 2015 року) або цифровим способом (25.12.2015);

- індивідуальну назву, що зазначається у лапках («...»).

Наприклад, заповнений на цій підставі п. З Заяви матиме вигляд: «3. Довідку прошу надати відповідно до вимог: Закону України від 25 грудня 2015 року № 922-УШ «Про публічні закупівлі».

Слід звернути увагу, що неприпустимим є зазначення платниками у п. З Заяви посилання на наказ Міністерства фінансів України від 03.09.2018 № 733 «Про затвердження Порядку надання довідки про відсутність заборгованості з платежів, контроль за справлянням яких покладено на контролюючі органи», оскільки зазначений акт не є підставою для надання Довідки, а визначає механізм її надання контролюючим органом платнику.

У пункті 4 форми Заяви зазначається найменування суб'єкта (підприємства, установи, організації), до якого (якої) буде подано Довідку.

Виходячи з вимог статті 90 Цивільного кодексу юридична особа має своє найменування (повне або скорочене), яке містить інформацію про її організаційно-правову форму. Тож на основі даної інформації заповнюється п. 4 Заяви, де зазначається повний або скорочений варіант найменування суб'єкта до якого плануєте подавати Довідку.

Неприпустимим є зазначення платниками у п. 4 Заяви, замість найменування суб'єкта до якого буде подано Довідку, будь-якої іншої інформації, наприклад: «за вимогою», «не визначено», «тендерному комітету» або власної назви платника, який звертається із Заявою, зазначеної у п. 2 цієї ж Заяви.

Довідка надається лише за умови подання платником належним чином оформленої Заяви, її опрацювання контролюючим органом та за відсутності на дату формування Довідки заборгованості з платежів, контроль за справлянням яких покладено на контролюючі органи.

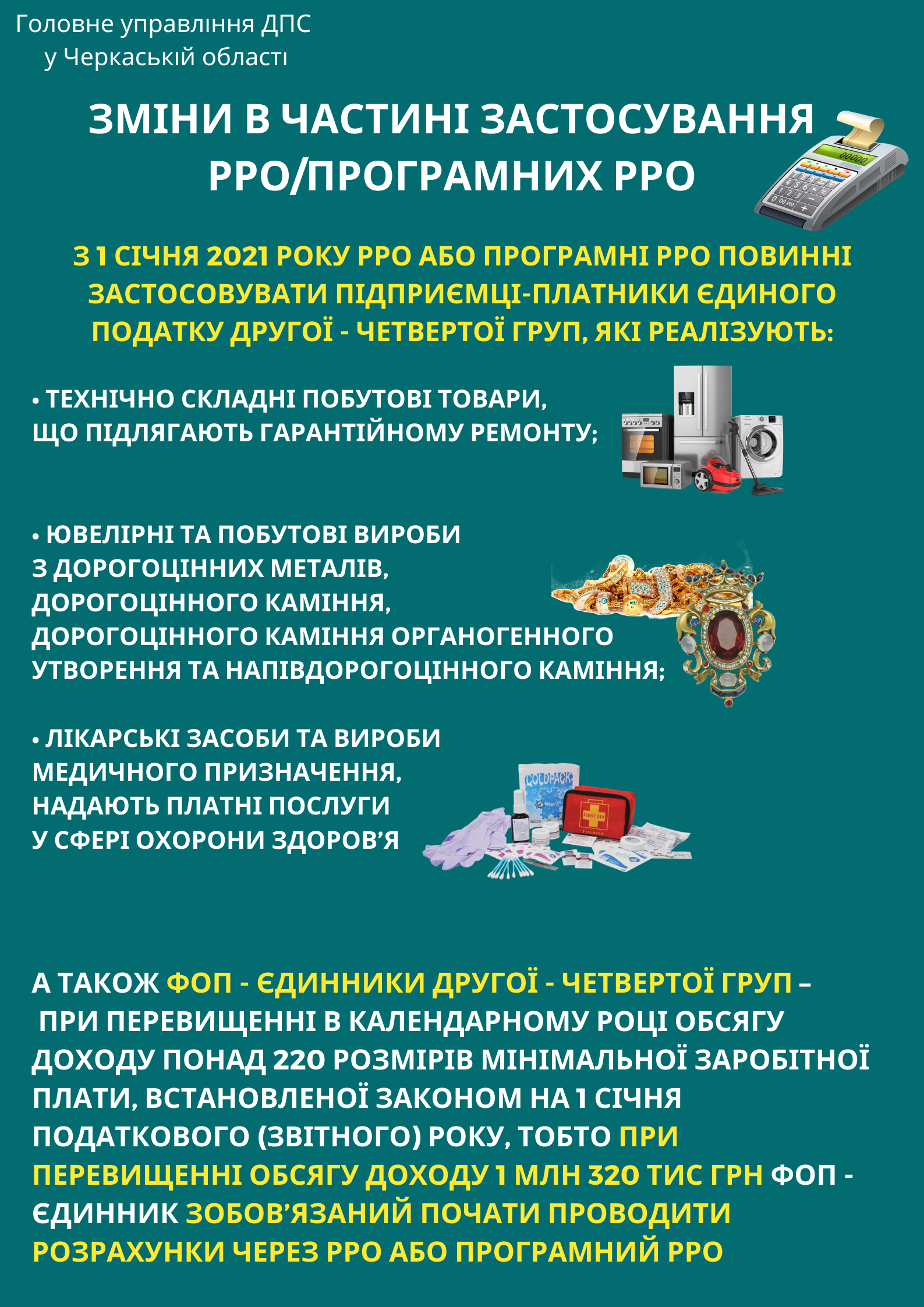

Відповідно до абзацу тридцять шостого ст. 2 Закону України від 06 липня 1995 року № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг», із змінами та доповненнями, вироби медичного призначення (медичні вироби) – будь-який інструмент, апарат, прилад, пристрій, програмне забезпечення, матеріал або інший виріб, призначені для діагностики, лікування, профілактики організму людини та (або) забезпечення таких процесів.

Абзацом другим ст. 2 Закону України від 04 квітня 1996 року № 123/96-ВР «Про лікарські засоби» із змінами та доповненнями встановлено, що лікарський засіб – будь-яка речовина або комбінація речовин (одного або декількох активних фармацевтичних інгредієнтів (далі – АФІ) та допоміжних речовин)), що має властивості та призначена для лікування або профілактики захворювань у людей, чи будь-яка речовина або комбінація речовин (одного або декількох АФІ та допоміжних речовин), яка може бути призначена для запобігання вагітності, відновлення, корекції чи зміни фізіологічних функцій у людини шляхом здійснення фармакологічної, імунологічної або метаболічної дії або для встановлення медичного діагнозу.

Головне управління ДПС у Черкаській області нагадує, що порядок оподаткування доходів фізичних осіб – підприємців визначений ст. 177 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ).

Відповідно до п. 177.2 ст. 177 ПКУ об’єктом оподаткування є чистий оподатковуваний дохід, тобто різниця між загальним оподатковуваним доходом (виручка у грошовій та негрошовій формі) і документально підтвердженими витратами, пов’язаними з господарською діяльністю такої фізичної особи – підприємця.

Пунктом 177.4 ст. 177 ПКУ визначено перелік витрат, безпосередньо пов’язаних з отриманням доходів фізичною особою – підприємцем від провадження господарської діяльності на загальній системі оподаткування, а саме:

-витрати, до складу яких включається вартість сировини, матеріалів, товарів, що утворюють основу для виготовлення (продажу) продукції або товарів (надання робіт, послуг), купівельних напівфабрикатів та комплектуючих виробів, палива й енергії, будівельних матеріалів, запасних частин, тари й тарних матеріалів, допоміжних та інших матеріалів, які можуть бути безпосередньо віднесені до конкретного об’єкта витрат (п.п. 177.4.1 п. 177.4 ст. 177 ПКУ);

-витрати на оплату праці фізичних осіб, що перебувають у трудових відносинах з таким платником податку (далі – працівники), які включають витрати на оплату основної і додаткової заробітної плати та інших видів заохочень і виплат виходячи з тарифних ставок, у вигляді премій, заохочень, відшкодувань вартості товарів (робіт, послуг), витрати на оплату за виконання робіт, послуг згідно з договорами цивільно-правового характеру, будь-яка інша оплата у грошовій або натуральній формі, встановлена за домовленістю сторін (крім сум матеріальної допомоги, які звільняються від оподаткування згідно з нормами розд. IV ПКУ) (абзац перший п.п. 177.4.2 п. 177.4 ст. 177 ПКУ);

-обов’язкові виплати, а також компенсація вартості послуг, які надаються працівникам у випадках, передбачених законодавством, внески платника податку на обов’язкове страхування життя або здоров’я працівників у випадках, передбачених законодавством (абзац другий п.п. 177.4.2 п. 177.4 ст. 177 ПКУ);

-суми податків, зборів, пов’язаних з проведенням господарської діяльності такої фізичної особи – підприємця (крім податку на додану вартість для фізичної особи – підприємця, зареєстрованого як платник податку на додану вартість, та акцизного податку, податку на доходи фізичних осіб з доходу від господарської діяльності, податку на нерухоме майно, відмінне від земельної ділянки, з об’єктів житлової нерухомості); суми єдиного внеску на загальнообов’язкове державне соціальне страхування у розмірах і порядку, встановлених законом; платежі, сплачені за одержання ліцензій на провадження певних видів господарської діяльності фізичною особою – підприємцем, одержання дозволу, іншого документа дозвільного характеру, пов’язаних з господарською діяльністю фізичної особи – підприємця (п.п. 177.4.3 п. 177.4 ст. 177 ПКУ);

-інші витрати, до складу яких включаються витрати, що пов’язані з веденням господарської діяльності, які не зазначені в підпунктах 177.4.1 – 177.4.3 п. 177.4 ст. 177 ПКУ, до яких відносяться витрати на відрядження найманих працівників, на послуги зв’язку, реклами, плати за розрахунково-касове обслуговування, на оплату оренди, ремонт та експлуатацію майна, що використовується в господарській діяльності, на транспортування готової продукції (товарів), транспортно-експедиційні та інші послуги, пов’язані з транспортуванням продукції (товарів), вартість придбаних послуг, прямо пов’язаних з виробництвом товарів, виконанням робіт, наданням послуг (п.п. 177.4.4 п. 177.4 ст. 177 ПКУ).

Фізичні особи – підприємці на загальній системі оподаткування мають право (за власним бажанням) включати до складу витрат, пов’язаних з провадженням їх господарської діяльності, амортизаційні відрахування з відповідним веденням окремого обліку таких витрат (п.п. 177.4.6 п. 177.4 ст. 177 ПКУ).

За повідомленням начальника Головного управління ДПС у Черкаській області Антона Царюка, в січні - вересні 2021 року кількість новостворених суб’єктів господарювання регіону, взятих на податковий облік в Головному управлінні ДПС у Черкаській області, склала 6519 платників податків, з них 867 юридичних осіб та 5652 фізичні особи-підприємця.

Так, за 9 місяців 2021 року по 4203 суб’єктах господарювання з Єдиного державного реєстру юридичних осіб, фізичних осіб - підприємців та громадських формувань надійшли відомості про державну реєстрацію припинення юридичних осіб та/або державну реєстрацію припинення підприємницької діяльності фізичних осіб - підприємців, з них по 491 юридичній особі та по 3712 фізичних особах - підприємцях.

Крім того, Антон Царюк зазначив, що в Державному реєстрі фізичних осіб – платників податків в січні - вересні 2021 року зареєстровано 18737 фізичних осіб, з них 674 іноземних громадян, а також було внесено зміни до реєстраційних даних в ДРФО по 40110 фізичних особах Черкаської області.

Відповідно до п.п. 298.1.1 п. 298.1 ст. 298 Податкового кодексу України від 02 грудня 2010 року № 2755-VI зі змінами та доповненнями (далі – ПКУ) для обрання або переходу на спрощену систему оподаткування суб’єкт господарювання подає до контролюючого органу за місцем податкової адреси заяву про застосування спрощеної системи оподаткування (далі – Заява).

Форма Заяви затверджена наказом Міністерства фінансів України від 16.07.2019 № 308.

У Заяві зазначаються обов’язкові відомості, зокрема, місце провадження господарської діяльності (п. 298.3 ст. 298 ПКУ).

Водночас, відповідно до п. 298.5 ст. 298 ПКУ у разі зміни, зокрема, місця провадження господарської діяльності платниками єдиного податку першої і другої груп не пізніше 20 числа місяця, наступного за місяцем, у якому відбулися такі зміни подається Заява.

Платниками єдиного податку третьої групи у разі зміни місця провадження господарської діяльності Заява подається не пізніше останнього дня кварталу, в якому відбулися такі зміни (п. 298.6 ст. 298 ПКУ).

Відповідно до п. 299.7 ст. 299 ПКУ інформація щодо місця провадження господарської діяльності вноситься до реєстру платників єдиного податку.

Отже, фізична особа – підприємець – платник єдиного податку, яка планує здійснювати зовнішньоекономічну діяльність повинна у строки, встановлені ПКУ, подати Заяву з позначкою «Внесення змін».

При цьому у полі 6 «Місце провадження господарської діяльності», в якому повинна зазначатися інформація, зокрема щодо області, району, населеного пункту, вулиці, номеру будинку/офісу/квартири, індексу, така особа заповнює тільки графу «Область, район, населений пункт», в якій зазначається: «Виконання робіт чи надання послуг за межами України (експорт)» та/або «Поставка товарів за межами території України (експорт)». Інші графи поля 6 Заяви не заповнюються.

Головне управління ДПС у Черкаській області повідомляє, що згенерувати ключі та отримати нові кваліфіковані сертифікати електронного підпису чи печатки до закінчення строку чинності попередніх сертифікатів можливо:

дистанційно сформувавши нові кваліфіковані сертифікати за умов: незмінності реєстраційних даних (ПІБ, місце проживання, коду ЄДРПОУ організації тощо) та доступності особистого ключа виключно користувачу, за допомогою безкоштовного програмного забезпечення "ПТ Користувач ЦСК-1" або скориставшись он-лайн сервісом Повторного (дистанційного) формування сертифікатів за електронним запитом на офіційному інформаційному ресурсі Кваліфікованого надавача електронних довірчих послуг ІДД ДПС (далі - Кваліфікований надавач ЕДП ІДД ДПС) - acskidd.gov.ua;

у пунктах обслуговування Кваліфікованого надавача ЕДП ІДД ДПС, після подання заяви про зміну статусу кваліфікованих сертифікатів відкритих ключів та скасування діючих кваліфікованих сертифікатів.

Строк чинності кваліфікованих сертифікатів відкритих ключів становить не більше 2 (двох) років з моменту їх формування.

Відповідно до положень Регламенту Кваліфікованого надавача ЕДП ІДД ДПС кваліфіковані сертифікати відкритих ключів надаються виключно в електронному вигляді шляхом їх розміщення на офіційному інформаційному ресурсі Кваліфікованого надавача ЕДП ІДД ДПС - acskidd.gov.ua.

У зв’язку з тим, що в межах електронних довірчих послуг не передбачено надання послуг з копіювання, друку та заповнення реєстраційних карток, бланків та інших документів, продаж або безоплатне надання носіїв ключової інформації, генерація особистих ключів виконується на носії користувача (з'ємні флеш-носії, оптичні носії CD/DVD, для органів державної влади, органів місцевого самоврядування, підприємств, установ та організацій державної форми власності виключно захищені носії особистих ключів).

Слід зауважити, що кожен особистий ключ користувача повинен бути записаний на окремий носій інформації.

До місцевих бюджетів у вересні 2021 року надійшло:

- від ліцензування виробництва, оптової та роздрібної торгівлі алкогольними напоями і тютюновими виробами 2,8 млн гривень

- від ліцензування виробництва, зберігання, оптової та роздрібної торгівлі пальним 0,2 млн гривень.

У вересні 2021 року видано:

1) 440 ліцензій на право роздрібної торгівлі алкогольними напоями та тютюновими виробами, у тому числі:

- 213 – на право роздрібної торгівлі алкогольними напоями;

- 28 – на право роздрібної торгівлі алкогольними напоями (пивом);

- 3 - на право роздрібної торгівлі алкогольними напоями - сидром та перрі (без додання спирту);

- – на право роздрібної торгівлі тютюновими виробами;

2) 3 ліцензії на право оптової торгівлі алкогольними напоями та тютюновими виробами, у тому числі:

- 1 – на право оптової торгівлі сидром та перрі (без додання спирту);

- 1 – на право оптової торгівлі алкогольними напоями, виключно пивом для виробників пива з обсягом виробництва до 3000 гектолітрів на рік;-

- – на право оптової торгівлі тютюновими виробами;

3) 5 ліцензій на право роздрібної торгівлі пальним;

25 ліцензій на зберігання пального (виключно для потреб власного споживання чи промислової переробки).

За інформацією начальника Головного управління ДПС у Черкаській області Антона Царюка протягом 9 місяців 2021 року до місцевих бюджетів Черкаської області юридичними особами сплачено 705,8 млн грн місцевих податків і зборів. У порівнянні з аналогічним періодом 2020 року надходження збільшились на 106 млн грн, темп росту – 117,7 відсотка.

Із загальної суми надходжень 604,6 млн грн – це плата за землю, 96,2 млн грн – податок на нерухоме майно, відмінне від земельної ділянки, 3,8 млн грн – місцеві збори та 1,2 млн грн – транспортний податок.

Найбільше, 22,8 відсотка від загальної суми, перерахували до бюджету суб'єкти господарювання міста Черкаси – 160,8 млн гривень.

Відповідно до частини першої ст. 7 Закону України від 08 липня 2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» зі змінами та доповненнями (далі – Закон № 2464) єдиний внесок на загальнообов’язкове державне соціальне страхування (далі – ЄВ) нараховується:

для ФОП (крім ФОП - платників ЄП), – на суму доходу (прибутку), отриманого від їх діяльності, що підлягає обкладенню податком на доходи фізичних осіб. При цьому сума ЄВ не може бути меншою за розмір мінімального страхового внеску за місяць, у якому отримано дохід (прибуток).

У разі якщо таким платником не отримано дохід (прибуток) у звітному періоді або окремому місяці звітного періоду, такий платник має право самостійно визначити базу нарахування, але не більше максимальної величини бази нарахування ЄВ, встановленої Законом № 2464. При цьому сума ЄВ не може бути меншою за розмір мінімального страхового внеску (п. 2 частини першої ст. 7 Закону № 2464);

для ФОП - платників ЄП – на суми, що визначаються такими платниками самостійно для себе, але не більше максимальної величини бази нарахування ЄВ, встановленої Законом № 2464. При цьому сума ЄВ не може бути меншою за розмір мінімального страхового внеску (п. 3 частини першої ст. 7 Закону № 2464).

Згідно з п.п. 298.1.2 п. 298.1 ст. 298 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями зареєстровані в установленому порядку фізичні особи – підприємці, які подали заяву щодо обрання спрощеної системи оподаткування (першої чи другої групи), вважаються платниками ЄП з першого числа місяця, наступного за місяцем, у якому відбулась державна реєстрація.

Таким чином, ФОП, яка до кінця місяця, в якому відбулась її державна реєстрація як суб’єкта господарювання, подала заяву про обрання першої чи другої групи спрощеної системи оподаткування, є такою, що перебуває на загальній системі оподаткування і база нарахування ЄВ за цей місяць для неї визначається як сума доходу (прибутку), отриманого від діяльності ФОП, що підлягає обкладенню податком на доходи фізичних осіб. При цьому сума ЄВ не може бути меншою за розмір мінімального страхового внеску за місяць, у якому отримано дохід (прибуток). У разі якщо таким платником не отримано дохід (прибуток) у звітному періоді або окремому місяці звітного періоду, такий платник має право самостійно визначити базу нарахування, але не більше максимальної величини бази нарахування ЄВ, встановленої Законом № 2464, та не менше за розмір мінімального страхового внеску.

З першого числа місяця, наступного за місяцем, у якому відбулася державна реєстрація, зареєстровані в установленому порядку, новостворені ФОП, віднесені до платників ЄП першої та другої груп, нараховують ЄВ у розмірі, визначеному такими платниками самостійно, але не більше максимальної величини бази нарахування ЄВ, встановленої Законом № 2464. При цьому сума ЄВ не може бути меншою за розмір мінімального страхового внеску.

Уточнююча одноразова (спеціальна) добровільна декларація подається декларантом:

за результатами камеральної перевірки при отриманні повідомлення від контролюючого органу (п.п. 15.1 п. 15 підрозділу 94 розділу ХХ Кодексу);

додаткового розміщення коштів у національній та/або іноземній валюті у готівковій формі та/або банківських металах на спеціальному рахунку (абзац другий п. 9 підрозділу 94 розділу ХХ Кодексу);

після завершення періоду проведення одноразового (спеціального) добровільного декларування за умови подання фізичною особою звітної (нової звітної) декларації до строку закінчення кампанії декларування та отримання за результатами проведеної камеральної перевірки повідомлення від контролюючого органу (абзац перший п.п. 6.3 п. 6 підрозділу 94 розділу ХХ Кодексу).

Нормами підрозділу 94 розділу ХХ Кодексу та Положення про порядок відкриття та ведення поточних рахунків із спеціальним режимом використання в національній та іноземних валютах, банківських металах для цілей одноразового (спеціального) добровільного декларування не встановлено обмежень щодо відкриття фізичною особою, яка має у власності кошти в національній та іноземній валютах у готівковій формі, окремих поточних рахунків зі спеціальним режимом використання у національній валюті та іноземній валюті у різних банках України (п. 9 підрозділу 94 розділу ХХ Кодексу).

У разі якщо фізична особа володіє коштами, які розміщенні на депозитному (вкладному) банківському рахунку і з яких не були сплачені або сплачені не в повному обсязі податки і збори відповідно до вимог законодавства з питань оподаткування, то така особа має можливість задекларувати такі кошти шляхом подання одноразової (спеціальної) добровільної декларації та сплатити збір з одноразового добровільного декларування за відповідною ставкою.

Разом з тим, якщо кошти, що розміщені на депозитному (вкладному) банківському рахунку, набуті фізичною особою за рахунок отримання доходів, з яких сплачені податки і збори відповідно до вимог законодавства з питань оподаткування в повному обсязі, то такі кошти в одноразовій (спеціальній) добровільній декларації не відображаються (п. 4 підрозділу 94 розділу ХХ Кодексу).

Державні гарантії та звільнення від відповідальності не поширюються на:

активи, здобуті внаслідок вчинення кримінальних правопорушень, крім кримінальних правопорушень щодо сплати податків як фізичною особою чи фізичною особою – підприємцем, документів податкової та/або фінансової звітності, митних декларацій, податкових накладних, первинних документів, іншої звітності з податків, зборів, обов'язкових платежів та якщо злочин пов'язаний з порушенням вимог податкового, митного, валютного та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи;

активи фізичної або юридичної особи, набуття яких містить ознаки кримінального правопорушення, передбаченого ст. 3685 Кримінального кодексу України, та/або які підлягають стягненню як необґрунтовані в порядку, встановленому главою 12 розділу III Цивільного процесуального кодексу України;

валютні цінності, права вимоги та грошові кошти, позичені третім особам, що відображені в одноразовій (спеціальній) добровільній декларації, у разі порушення декларантом умов розміщення валютних цінностей у банківських або інших фінансових установах, відсутності договору позики між декларантом та юридичною особою та/або нотаріального посвідчення договору позики між декларантом та іншою фізичною особою, відсутності відповідного документа, що підтверджує право вимоги (п. 19 підрозділу 94 розділу ХХ Кодексу).

Відповідно до абзацу першого п.п. 15.1 п. 15 підрозд. 9 прим. 4 розд. XX «Перехідні положення» Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ) одноразова (спеціальна) добровільна декларація (далі – Декларація) підлягає в порядку, передбаченому підрозд. 9 прим. 4 розд. XX «Перехідні положення» ПКУ, камеральній перевірці, яку контролюючий орган проводить протягом 60 календарних днів, що настають за днем подання йому відповідної Декларації.

У разі виявлення контролюючим органом за результатами камеральної перевірки відповідної Декларації арифметичної помилки, що призвела до недоплати суми збору з одноразового (спеціального) добровільного декларування (далі – Збір), декларант, який подав відповідну одноразову (спеціальну) добровільну декларацію, зобов’язаний сплатити суму такої недоплати протягом 10 календарних днів з дня отримання відповідного повідомлення за довільною формою контролюючого органу, та подати уточнюючу відповідну Декларацію протягом 20 календарних днів з дня отримання такого повідомлення (абзац четвертий п.п. 15.1 п. 15 підрозд. 9 прим. 4 розд. XX «Перехідні положення» ПКУ).

Згідно з абзацом четвертим п. 12 підрозд. 9 прим. 4 розд. XX «Перехідні положення» ПКУ у разі подання декларантом уточнюючої Декларації якщо сума Збору, визначена в уточнюючій Декларації, є меншою за суму Збору, сплачену на підставі попередньо поданої Декларації, повернення надміру сплаченої суми Збору здійснюється у порядку, визначеному ст. 43 ПКУ.

Згідно з п. 43.3 ст. 43 ПКУ обов’язковою умовою для здійснення повернення сум грошового зобов’язання та пені є подання платником податків заяви про таке повернення (крім повернення надміру утриманих (сплачених) сум податку з доходів фізичних осіб, які повертаються контролюючим органом на підставі поданої платником податків податкової декларації про майновий стан і доходи за звітний календарний рік за результатами проведення перерахунку його загального річного оподатковуваного доходу) протягом 1095 днів від дня виникнення помилково та/або надміру сплаченої суми та/або пені.

Головне управління у Черкаській області інформує. Відповідно до п.п. 14.1.136 п. 14.1 ст. 14 Податкового кодексу України від 02 грудня 2010 року № 2755-VI зі змінами та доповненнями (далі – ПКУ) орендна плата за земельні ділянки державної і комунальної власності – це обов’язковий платіж, який орендар вносить орендодавцеві за користування земельною ділянкою (далі – орендна плата).

Підставою для нарахування орендної плати за земельну ділянку є договір оренди такої земельної ділянки (абзац перший п. 288.1 ст. 288 ПКУ).Для визначення розміру орендної плати використовується нормативна грошова оцінка земельних ділянок з урахуванням коефіцієнта індексації, визначеного відповідно до законодавства (абзац перший п. 289.1 ст. 289 ПКУ).

Правові засади проведення оцінки земель в Україні визначено Законом України від 11 грудня 2003 року № 1378-IV «Про оцінку земель» зі змінами та доповненнями (далі – Закон № 1378).

Дані про нормативну грошову оцінку окремої земельної ділянки оформлюються як витяг з технічної документації про нормативну грошову оцінку окремої земельної ділянки, який відповідно до ст. 23 Закону № 1378 видається органами, що здійснюють ведення Державного земельного кадастру.

Підставою для проведення оцінки земель (бонітування ґрунтів та нормативної грошової оцінки земельних ділянок) є рішення органу виконавчої влади або органу місцевого самоврядування (частина перша ст. 15 Закону № 1378).

Періодичність проведення нормативної грошової оцінки земель (не рідше одного разу на 5-7 років) визначено частиною другою ст. 18 Закону № 1378.

Пунктом 5 Типового договору оренди землі, затвердженого постановою Кабінету Міністрів України від 03 березня 2004 року № 220 із змінами та доповненнями (далі – Типовий договір), передбачено відображення нормативної грошової оцінки земельної ділянки (земельних ділянок) на дату укладення договору.

Розмір орендної плати переглядається, зокрема у разі зміни нормативної грошової оцінки земельної ділянки (земельних ділянок) державної та комунальної власності (п. 13 Типового договору).

Рішення органів місцевого самоврядування відповідно до частини першої ст. 73 Закону України від 21 травня 1997 року № 280/97-ВР «Про місцеве самоврядування в Україні» із змінами та доповненнями є обов’язковими для виконання, зокрема, об’єднаннями громадян, підприємствами, установами та організаціями, посадовими особами, а також громадянами, які постійно або тимчасово проживають на відповідній території.

Враховуючи викладене, якщо орган місцевого самоврядування прийняв рішення про нову нормативну грошову оцінку землі з урахуванням вимог щодо строку його прийняття та оприлюднення, орендар сплачує орендну плату, обчислену із застосовуванням такої нормативної грошової оцінки (в т. ч. у разі не внесення відповідних змін до договору оренди землі).

Оподаткування доходів фізичних осіб – підприємців визначено ст. 177 розд. ІV Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ).

Відповідно до п. 177.2 ст. 177 ПКУ, об’єктом оподаткування є чистий оподатковуваний дохід, тобто різниця між загальним оподатковуваним доходом (виручка у грошовій та негрошовій формі) i документально підтвердженими витратами, пов’язаними з господарською діяльністю такої фізичної особи – підприємця.

Так, до складу загального оподатковуваного доходу зараховується виручка, що надійшла фізичній особі - підприємцю як в грошовій, так і в натуральній формі, а саме:

- виручка у вигляді безготівкових грошових коштів, що надійшли на банківський рахунок чи в готівковій формі безпосередньо підприємцю чи його працівникам на місці здійснення розрахунків (в т.ч. відсотки банку);

- виручка в натуральній (негрошовій формі);

- суми штрафів і пені, отримані від інших суб’єктів підприємництва за договорами цивільно-правового характеру за порушення умов договорів та інші доходи, які пов’язані із здійсненням підприємницької діяльності.

Разом з тим, для фізичної особи – підприємця, зареєстрованого як платник податку на додану вартість, не включаються до витрат і доходу суми податку на додану вартість, що входять до ціни придбаних або проданих товарів (робіт, послуг) (п. 177.3 ст.177 ПКУ).

При цьому, фізичні особи – підприємці, які працюють на загальній системі оподаткування та зареєстровані платниками ПДВ, в Книзі обліку доходів та витрат суми доходів і витрат відображають без ПДВ.

У разі якщо за результатами останнього податкового періоду особа має право на отримання бюджетного відшкодування, таке відшкодування надається протягом строків, визначених розд. V ПКУ, незалежно від того, чи буде така особа залишатися зареєстрованою як платник цього податку на дату отримання такого бюджетного відшкодування, чи ні (п. 184.9 ст. 184 ПКУ).

Враховуючи викладене, якщо фізична особа – підприємець на загальній системі оподаткування, яка не зареєстрована як платник ПДВ, отримує бюджетне відшкодування за період, коли вона була зареєстрована платником ПДВ, то суми такого бюджетного відшкодування не включаються до складу загального оподатковуваного доходу цієї фізичної особи – підприємця.

Реєстрація діє до дати анулювання реєстрації платника податку, яка проводиться шляхом виключення з реєстру платників податку і відбувається у разі якщо:

а) будь-яка особа, зареєстрована як платник податку протягом попередніх 12 місяців, подала заяву про анулювання реєстрації, якщо загальна вартість оподатковуваних товарів/послуг, що надаються такою особою, за останні 12 календарних місяців була меншою від суми, визначеної ст. 181 Податкового кодексу України (далі – ПКУ), за умови сплати суми податкових зобов’язань у випадках, визначених цим розділом;

б) будь-яка особа, зареєстрована як платник податку, прийняла рішення про припинення та затвердила ліквідаційний баланс, передавальний акт або розподільчий баланс відповідно до законодавства за умови сплати суми податкових зобов’язань із податку у випадках, визначених цим розділом;

в) будь-яка особа, зареєстрована як платник податку, реєструється як платник єдиного податку, умова сплати якого не передбачає сплати ПДВ;

г) особа, зареєстрована як платник податку, протягом 12 послідовних податкових місяців не подає контролюючому органу декларації з ПДВ та/або подає таку декларацію (податковий розрахунок), яка (який) свідчить про відсутність постачання/придбання товарів/послуг, здійснених з метою формування податкового зобов’язання чи податкового кредиту;

ґ) установчі документи будь-якої особи, зареєстрованої як платник податку, визнані рішенням суду недійсними;

д) господарським судом винесено ухвалу про ліквідацію юридичної особи - банкрута;

е) платник податку ліквідується за рішенням суду (фізична особа позбувається статусу суб’єкта господарювання) або особу звільнено від сплати податку чи її податкову реєстрацію анульовано (скасовано, визнано недійсною) за рішенням суду;

є) фізична особа, зареєстрована як платник податку, померла, її оголошено померлою, визнано недієздатною або безвісно відсутньою, обмежено її цивільну дієздатність;

з) припинено дію договору про спільну діяльність, договору управління майном, угоди про розподіл продукції (для платників податку, зазначених у п.п. 4, 5 і 8 п. 180.1 ст. 180 ПКУ) або закінчився строк, на який утворено особу, зареєстровану як платник податку.

Для цілей оподаткування податком на додану вартість (далі – ПДВ) відповідно до п. 180.1 ст. 180 Податкового кодексу України від 02 грудня 2010 року № 2755-VI зі змінами та доповненнями (далі – ПКУ) платником податку, зокрема, є будь – яка особа, що зареєстрована або підлягає реєстрації як платник податку.

У разі якщо загальна сума від здійснення операцій з постачання товарів/послуг, що підлягають оподаткуванню згідно з розд. V ПКУ, у тому числі з використанням локальної або глобальної комп’ютерної мережі, нарахована (сплачена) такій особі протягом останніх 12 календарних місяців, сукупно перевищує 1000000 гривень (без урахування ПДВ), така особа зобов’язана зареєструватися як платник податку у контролюючому органі за своїм місцезнаходженням (місцем проживання) з дотриманням вимог, передбачених ст. 183 ПКУ, крім особи, яка є платником єдиного податку першої – третьої групи (п. 181.1 ст. 181 ПКУ).

Застосування спрощеної системи оподаткування регламентовано главою 1 розд. XIV ПКУ.

Статтею 297 ПКУ, зокрема передбачено, що платники єдиного податку звільняються від обов’язку нарахування, сплати та подання податкової звітності з ПДВ з операцій з постачання товарів, робіт та послуг, місце постачання яких розташоване на митній території України, крім ПДВ, що сплачується фізичними особами та юридичними особами, які обрали ставку єдиного податку, визначену п.п. 1 п. 293.3 ст. 293 ПКУ, а також що сплачується платниками єдиного податку четвертої групи.

Згідно із п. 293.3 ст. 293 ПКУ відсоткова ставка єдиного податку для платників третьої групи встановлюється у розмірі:

3 відсотки доходу – у разі сплати ПДВ згідно з ПКУ;

5 відсотків доходу – у разі включення ПДВ до складу єдиного податку.

Ставка єдиного податку, визначена для третьої групи у розмірі 3 відсотки, може бути обрана:

а) суб’єктом господарювання, який зареєстрований платником ПДВ відповідно до розд. V ПКУ, у разі переходу ним на спрощену систему оподаткування;

б) платником єдиного податку третьої групи, який обрав ставку єдиного податку в розмірі 5 відсотків, у разі добровільної зміни ставки єдиного податку;

в) суб’єктом господарювання, який не зареєстрований платником ПДВ, у разі його переходу на спрощену систему оподаткування або зміни групи платників єдиного податку шляхом реєстрації платником ПДВ відповідно до розд. V ПКУ (п. 293.8 ст. 293 ПКУ).

Враховуючи зазначене, платниками ПДВ можуть бути фізичні та юридичні особи платники єдиного податку третьої групи, які обрали ставку єдиного податку у розмірі 3 відсотки доходу, а також сільськогосподарські товаровиробники - платники єдиного податку четвертої групи.

Відповідно до п. 183.9 ст. 183 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ) у разі відсутності підстав для відмови у реєстрації особи як платника податку контролюючий орган зобов’язаний протягом трьох робочих днів після надходження реєстраційної заяви до контролюючого органу внести до реєстру платників податку запис про реєстрацію такої особи як платника податку:

з бажаного (запланованого) дня реєстрації, зазначеного у реєстраційній заяві, що відповідає даті початку податкового періоду (календарного місяця), з якого такі особи вважатимуться платниками податку та матимуть право на складання податкових накладних, у разі добровільної реєстрації особи як платника податку;

з першого числа місяця, наступного за днем спливу 10 календарних днів після подання реєстраційної заяви до контролюючого органу або державному реєстратору, у разі добровільної реєстрації особи як платника податку на додану вартість, якщо бажаний (запланований) день реєстрації у заяві не зазначено;

з бажаного (запланованого) дня, що відповідає першому числу календарного кварталу, в якому буде застосовуватися ставка єдиного податку, що передбачає сплату податку на додану вартість, у разі переходу осіб на спрощену систему оподаткування;

з бажаного (запланованого) дня, що відповідає першому числу календарного місяця, в якому буде застосовуватися ставка єдиного податку, що передбачає сплату податку на додану вартість, у разі зміни ставки єдиного податку третьої групи;

з першого числа календарного місяця, в якому здійснено перехід на сплату інших податків і зборів, у разі реєстрації осіб, визначених в абзаці першому п. 183.4 ст. 183 ПКУ, що відповідають вимогам, визначеним п. 181.1 ст. 181 ПКУ, якщо перше число календарного місяця, з якого здійснюється перехід на сплату інших податків і зборів, на день подання реєстраційної заяви не настало;

з дня внесення запису до реєстру платників податку у разі обов’язкової реєстрації особи як платника податку або у разі реєстрації осіб, визначених в абзаці першому п. 183.4 ст. 183 ПКУ, що відповідають вимогам, визначеним п. 181.1 ст. 181 ПКУ, якщо перше число календарного місяця, в якому здійснено перехід на сплату інших податків і зборів, на день подання реєстраційної заяви настало.

Датою реєстрації особи платником ПДВ, яка вноситься до реєстру платників ПДВ, є зазначена вище дата.

11.10.2021

Відповідно до п.п. 14.1.170 п. 14.1 ст. 14 Податкового кодексу України від 02 грудня 2010 року № 2755-VІ зі змінами та доповненнями (далі – ПКУ) податкова знижка для фізичних осіб, які не є суб’єктами господарювання, – це документально підтверджена сума (вартість) витрат платника податку – резидента у зв’язку з придбанням товарів (робіт, послуг) у резидентів - фізичних або юридичних осіб протягом звітного року, на яку дозволяється зменшення його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року у вигляді заробітної плати, у випадках, визначених ПКУ.

Заробітна плата – це основна та додаткова заробітна плата, інші заохочувальні та компенсаційні виплати, які виплачуються (надаються) платнику податку у зв’язку з відносинами трудового найму згідно із законом п.п. 14.1.48 п.14.1 ст.14 ПКУ.

Порядок застосування податкової знижки передбачений ст.166 ПКУ.

Згідно із п.п. 166.4.2 п. 166.4 ст. 166 ПКУ передбачено, що загальна сума податкової знижки, нарахована платнику податку в звітному податковому році, не може перевищувати суми річного загального оподатковуваного доходу платника податку, нарахованого як заробітна плата, зменшена з урахуванням положень п. 164.6 ст. 164 ПКУ.

Враховуючи викладене, право на податкову знижку має фізична особа-підприємець, яка є найманою особою, виключно до доходів, одержаних протягом року у вигляді заробітної плати.

Відповідно до п. 4 Порядку електронного адміністрування податку на додану вартість, затвердженого постановою Кабінету Міністрів України від 16.10.2014 № 569 рахунок у системі електронного адміністрування ПДВ (далі – СЕА ПДВ) – рахунок, відкритий платнику ПДВ в Казначействі, на який таким платником перераховуються кошти у сумі, необхідній для досягнення розміру суми ПДВ, на яку платник ПДВ має право зареєструвати податкові накладні та/або розрахунки коригування в Єдиному реєстрі податкових накладних, а також у сумі, необхідній для сплати узгоджених податкових зобов’язань з податку.

При заповненні реквізитів отримувача у платіжних дорученнях у разі перерахування коштів з власного поточного рахунка на електронний рахунок у СЕА ПДВ:

- у полі «Отримувач» зазначається найменування платника ПДВ;

- у полі «Код» необхідно зазначити податковий номер платника ПДВ, за яким ведеться облік у контролюючих органах;

- у полі «Банк отримувача» зазначається «Казначейство України (ел. адм. подат.)»;

- у полі «Код банку» зазначається «899998»;

- у полі «№ рахунка» необхідно зазначити номер рахунка, вказаний в електронному повідомленні або отриманий в Центрі обслуговування платників за основним місцем обліку.

Відповідно до п. 3.8 Постанови Правління Національного банку України від 21.01.2004 № 22 зі змінами реквізит «Призначення платежу» платіжного доручення заповнюється платником так, щоб надавати повну інформацію про платіж та документи, на підставі яких здійснюється перерахування коштів отримувачу. Повноту інформації визначає платник з урахуванням вимог законодавства України.

У разі перерахування коштів з власного поточного рахунка на електронний рахунок у СЕА ПДВ у полі № 4 друкується роз’яснювальна інформація про призначення платежу в довільній формі. Наприклад: «перераховано з власного поточного рахунка на електронний рахунок».

Крім того, звертаємо увагу, що реєстраційна сума (ліміт), на яку платник податку має право зареєструвати податкові накладні та/або розрахунки коригування в Єдиному реєстрі податкових накладних (далі - реєстраційна сума) обчислюється за формулою, визначеною пунктом 200 1.3 статті 200 1 Податкового кодексу України (далі - ПКУ).

Складовою формули обчислення реєстраційної суми в системі електронного адміністрування ПДВ є сума поповнення електронного рахунку.

При цьому, сума поповнення електронного рахунку – це загальна сума поповнення з поточного рахунку платника податку рахунка в системі електронного адміністрування податку, в тому числі рахунків у системі електронного адміністрування податку платника - сільськогосподарського підприємства, що обрало спеціальний режим оподаткування відповідно до статті 209 ПКУ, зазначених у підпунктах "а" - "в" пункту 200 1.2 статті 200 1 ПКУ.

Збільшення реєстраційної суми шляхом поповнення рахунка в системі електронного адміністрування податку з інших джерел чинним законодавством не передбачено.

Тобто, слід пам’ятати, що реєстраційний ліміт платника ПДВ збільшується лише на суму поповнення, яка надходить з його власного поточного рахунку.

Кошти, які надійшли з інших рахунків платника ПДВ або через інші платіжні засоби (термінали, IBOX тощо) реєстраційний ліміт платника не збільшують.

Відповідно до п.п. «б» п. 176.2 ст. 176 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ) особи, які відповідно до ПКУ мають статус податкових агентів, та платники єдиного внеску зобов’язані подавати у строки, встановлені ПКУ для податкового кварталу, податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податків – фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску (з розбивкою по місяцях звітного кварталу), до контролюючого органу за основним місцем обліку (далі – Розрахунок). Такий розрахунок подається лише у разі нарахування сум зазначених доходів платнику податку – фізичній особі податковим агентом, платником єдиного внеску на загальнообов’язкове державне соціальне страхування (далі – єдиний внесок) протягом звітного періоду.

Пунктом 2 розд. ІІ Порядку заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків – фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, затвердженого наказом Міністерства фінансів України від 13.01.2015 № 4 (у редакції наказу Міністерства фінансів України від 15.12.2020 № 773), Розрахунок подається незалежно від того, виплачує чи не виплачує доходи платникам податку податковий агент та незалежно від того чи виплачені платником єдиного внеску суми такого внеску фактично після їх нарахування до сплати протягом звітного періоду.

Податковий кодекс України від 02 грудня 2010 року № 2755-VІ із змінами та доповненнями (далі – ПКУ), який регламентує порядок оподаткування доходів фізичних осіб, у тому числі військовослужбовців, не передбачає звільнення від обкладання податком на доходи фізичних осіб грошового забезпечення, грошових винагород та інших виплат, одержаних військовослужбовцями у зв’язку з виконанням обов’язків несення служби, крім сум грошового або майнового утримання чи забезпечення військовослужбовців строкової служби (у тому числі осіб, що проходять альтернативну службу), передбачених законом, які виплачуються з бюджету чи бюджетною установою (п.п. 165.1.10 п. 165.1 ст. 165 ПКУ).

При цьому, згідно з п. 168.5 ст. 168 ПКУ суми податку на доходи фізичних осіб, що утримуються з грошового забезпечення, грошових винагород та інших виплат, одержаних військовослужбовцями, поліцейськими, особами рядового і начальницького складу Державної кримінально-виконавчої служби України, Державної служби спеціального зв’язку та захисту інформації України, державної пожежної охорони, органів і підрозділів цивільного захисту, податкової міліції, а також визначених Закону України від 20 грудня 1991 року № 2011-XII «Про соціальний і правовий захист військовослужбовців та членів їх сімей» із змінами та доповненнями членами сім’ї, батьками, утриманцями загиблого (померлого) військовослужбовця, у зв’язку з виконанням обов’язків під час проходження служби, спрямовуються виключно на виплату рівноцінної та повної компенсації втрат доходів цієї категорії громадян.

Відповідно до п.п. 14.1.170 п. 14.1 ст. 14 ПКУ податкова знижка для фізичних осіб, які не є суб’єктами господарювання, – це документально підтверджена сума (вартість) витрат платника податку – резидента у зв’язку з придбанням товарів (робіт, послуг) у резидентів – фізичних або юридичних осіб протягом звітного року, на яку дозволяється зменшення його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року у вигляді заробітної плати, у випадках, визначених ПКУ.

Заробітна плата – це основна та додаткова заробітна плата, інші заохочувальні та компенсаційні виплати, які виплачуються (надаються) платнику податку у зв’язку з відносинами трудового найму згідно із законом п.п. 14.1.48 п. 14.1 ст. 14 ПКУ.

Порядок застосування податкової знижки передбачений ст. 166 ПКУ.

Згідно з п.п. 166.4.2 п. 166.4 ст. 166 ПКУ передбачено, що загальна сума податкової знижки, нарахована платнику податку в звітному податковому році, не може перевищувати суми річного загального оподатковуваного доходу платника податку, нарахованого як заробітна плата, зменшена з урахуванням положень п. 164.6 ст. 164 ПКУ.

Враховуючи викладене, військовослужбовець, який отримує грошове забезпечення, не має права на застосування податкової знижки.

Право на податкову знижку має фізична особа, яка є найманою особою, виключно до доходів, одержаних протягом року у вигляді заробітної плати.

Алгоритм нарахування податкової знижки у зменшення оподатковуваного доходу платника податку на суму витрат, понесених за навчання за наслідками звітного податкового року, розраховується наступним чином:

визначається база оподаткування шляхом зменшення річної суми нарахованої заробітної плати на суму страхових внесків до Накопичувального фонду, а також на суму податкової соціальної пільги (далі – ПСП) за її наявності (інформацію щодо сум нарахованого загального річного оподатковуваного доходу, застосованих ПСП та утриманого податку на доходи фізичних осіб (далі – ПДФО) фізичні особи отримують у вигляді довідки про доходи від свого роботодавця);

на підставі підтверджувальних документів визначається сума (вартість) витрат платника податку – резидента, дозволених до включення до податкової знижки;

розраховується сума ПДФО на яку зменшуються податкові зобов’язані у зв’язку з використанням права на податкову знижку:

із суми ПДФО утриманого (сплаченого) із заробітної плати за рік віднімаємо суму ПДФО, визначену як добуток бази оподаткування, зменшеної на суму понесених платником податку витрат на оплату за навчання, та ставки податку.

При цьому сума, що має бути повернута, зараховується на банківський рахунок платника податку, відкритий у будь-якому комерційному банку, або надсилається поштовим переказом на адресу, зазначену в податковій декларації про майновий стан і доходи протягом 60 календарних днів після надходження такої податкової декларації.

Алгоритм розрахунку податкової знижки розраховується наступним чином: визначається база оподаткування шляхом зменшення річної суми нарахованої (виплаченої) заробітної плати на суму страхових внесків до Накопичувального фонду, а у випадках, передбачених законом, – обов’язкових страхових внесків до недержавного пенсійного фонду, які відповідно до закону сплачуються за рахунок заробітної плати працівника, а також на суму податкової соціальної пільги за її наявності з урахуванням положень п. 164.6 ст. 164 ПКУ. При цьому, інформацію щодо сум нарахованого загального річного оподатковуваного доходу, страхових внесків, застосованих податкових соціальних пільг, утриманого податку на доходи фізичних осіб фізичні особи отримують у вигляді довідки про доходи від свого роботодавця;

на підставі підтверджувальних документів визначається сума витрат у вигляді частини суми процентів, сплачених платником податку за користування іпотечним житловим кредитом, яка з урахуванням коефіцієнту, включається до податкової знижки;

розраховується сума податку на доходи фізичних осіб, на яку зменшуються податкові зобов’язані у зв’язку з використанням права на податкову знижку, шляхом різниці між базою оподаткування та понесеними платником податку витратами у вигляді частини суми процентів, сплачених таким платником податку за користування іпотечним житловим кредитом, помноженої на ставку податку;

здійснюється порівняння розрахункової суми податку на доходи фізичних осіб із сумою податку на доходи фізичних осіб, фактично утриманого із заробітної плати за рік.

У разі, якщо сума податку, утриманого із заробітної плати, перевищує розраховану суму податку, то така сума підлягає поверненню платнику податку.

При оптовому продажу алкогольних напоїв за готівку, така розрахункова операція в обов’язковому порядку має бути проведена із застосуванням реєстратора розрахункових операцій (далі – РРО) та/або програмного РРО на повну суму покупки та повинна супроводжуватись видачею особі, яка здійснила оплату та отримує товар, розрахункового документа, встановленої форми та змісту, разом з видачею відповідного пакету документів (податкова накладна, сертифікат відповідності та інше), для обліку товару суб’єктом господарювання, який придбав такий товар.

Оптовий продаж алкогольних напоїв за готівку, хоча і не супроводжується обов’язком продавця визначати свої зобов’язання із сплати акцизного податку, але не звільняє його від обов’язку здійснювати продаж алкогольних напоїв у такий спосіб, із дотриманням вимог щодо форми та змісту розрахункових документів, у т.ч. і в частині зазначення (відображення) у розрахункових документах реєстратора розрахункових операцій (далі – РРО) реквізитів марок акцизного податку, методом їх введення (для РРО, що використовуються без сканеру) або сканування марок акцизного податку, якими маркована алкогольна продукція.

Таким чином, при оптовому продажу алкогольних напоїв за готівку, така розрахункова операція в обов’язковому порядку має бути проведена із застосуванням РРО та/або ПРРО на повну суму покупки та повинна супроводжуватись видачею особі, яка здійснила оплату та отримує товар, розрахункового документа, встановленої форми та змісту, разом з видачею відповідного пакету документів (податкова накладна, сертифікат відповідності та інше), для обліку товару суб’єктом господарювання, який придбав такий товар.

Відповідно до п.п. 14.1.147 п. 14.1 ст. 14 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ) плата за землю – це обов’язковий платіж у складі податку на майно, що справляється у формі земельного податку або орендної плати за земельні ділянки державної і комунальної власності.

Орендна плата за земельні ділянки державної і комунальної власності – обов’язковий платіж, який орендар вносить орендодавцеві за користування земельною ділянкою (далі – орендна плата) (п.п. 14.1.136 п. 14.1 ст. 14 ПКУ).

Згідно з пп. 288.1 – 288.3 ст. 288 ПКУ підставою для нарахування орендної плати за земельну ділянку є договір оренди такої земельної ділянки. Платником орендної плати є орендар земельної ділянки. Об’єктом оподаткування є земельна ділянка, надана в оренду.

Відносини, пов’язані з орендою землі, регулюються Земельним кодексом України від 25 жовтня 2001 року № 2768-ІІІ із змінами та доповненнями, Законом України від 06 жовтня 1998 року № 161-XIV «Про оренду землі» із змінами та доповненнями, іншими нормативно-правовими актами, прийнятими відповідно до них, а також договором оренди землі.

Об’єктом оподаткування фізичної особи – підприємця є чистий оподатковуваний дохід, тобто різниця між загальним оподатковуваним доходом (виручка у грошовій та негрошовій формі) і документально підтвердженими витратами, пов’язаними з господарською діяльністю такої фізичної особи – підприємця (п. 177.2 ст. 177 ПКУ).

Підпунктом 177.4.3 п. 177.4 ст. 177 ПКУ визначено перелік витрат, безпосередньо пов’язаних з отриманням доходів фізичною особою – підприємцем від провадження господарської діяльності на загальній системі оподаткування, до якого, зокрема, включаються суми податків, зборів, пов’язаних з проведенням господарської діяльності такої фізичної особи – підприємця, крім податку на додану вартість для фізичної особи – підприємця, зареєстрованого як платник податку на додану вартість, та акцизного податку, податку на доходи фізичних осіб з доходу від господарської діяльності, податку на нерухоме майно, відмінне від земельної ділянки, з об’єктів житлової нерухомості.

Таким чином, оскільки орендна плата є обов’язковим платежем, який справляється у формі загальнодержавного податку та сплачується фізичною особою – підприємцем – орендарем за користування земельною ділянкою державної і комунальної власності, то ця сума включається до валових витрат фізичної особи – підприємця.

Для цілей одноразового (спеціального) добровільного декларування декларант має розмістити кошти в національній та іноземній валютах у готівковій формі та/або банківських металах на поточних рахунках із спеціальним режимом використання в банках України до подання одноразової (спеціальної) добровільної декларації.

Декларант відкриває в банку спеціальний рахунок та вносить на нього готівкові кошти, банківські метали через операційну касу банку за заявою на переказ готівки, а у реквізиті «Призначення платежу/зміст операції» зазначає «добровільне декларування».

Після підтвердження джерел походження грошових коштів, банківських металів декларант має право:

перерахувати грошові кошти, банківські метали на власний поточний рахунок фізичної особи, відкритий в банку України;

або зняти грошові кошти, банківські метали та закрити спеціальний рахунок;

або подати в банк заяву та використовувати надалі цей рахунок як звичайний поточний рахунок фізичної особи, відкритий для власних потреб.

Декларант додатково до документів для відкриття спеціального рахунку подає анкету та заяву.

Банк уживає заходів щодо встановлення джерел походження коштів у національній та іноземних валютах, банківських металів у випадках, передбачених законодавством з питань фінансового моніторингу.

Статтею 744 Цивільного кодексу України від 16 січня 2003 року № 435-IV (далі - ЦКУ) встановлено, що за договором довічного утримання (догляду) одна сторона (відчужувач) передає другій стороні (набувачеві) у власність житловий будинок, квартиру або їх частину, інше нерухоме майно або рухоме майно, яке має значну цінність, взамін чого набувач зобов’язується забезпечувати відчужувача утриманням та (або) доглядом довічно. Обсяги обов’язків набувача встановлюються за згодою сторін у договорі.

У договорі довічного утримання (догляду) можуть бути визначені всі види матеріального забезпечення, а також усі види догляду (опікування), якими набувач має забезпечувати відчужувача (п. 1 ст. 749 ЦКУ).

З наведених законодавчих норм випливає, що при укладанні договору довічного утримання (догляду) відчужувач одержує дохід у вигляді вартості матеріального забезпечення та послуг з догляду (опікування), визначених у договорі.

Відповідно до п.п. «є» п.п. 14.1.54 п. 14.1 ст. 14 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі - ПКУ), дохід з джерелом його походження з України – будь-який дохід, отриманий резидентами або нерезидентами, у тому числі від будь-яких видів їх діяльності на території України (включаючи виплату (нарахування) винагороди іноземними роботодавцями), її континентальному шельфі, у виключній (морській) економічній зоні, у тому числі, але не виключно у вигляді, зокрема, інших виплат та винагород, виплачених відповідно до умов цивільно-правового договору.

Фізична особа, як резидент так і нерезидент, яка отримує доходи з джерела їх походження з України є платником податку на доходи фізичних осіб (п.п. 164.1.1 та п.п. 164.1.2 п. 164.2 ст. 164 ПКУ).

Платник податку, що отримує доходи від особи, яка не є податковим агентом, та іноземні доходи, зобов’язаний включити суму таких доходів до загального річного оподатковуваного доходу та подати податкову декларацію за наслідками звітного податкового року, а також сплатити податок з таких доходів (п.п. 168.2.1 п. 168.2 ст. 168 ПКУ).

Таким чином, при отриманні від фізичної особи доходу у вигляді вартості матеріального забезпечення та послуг з догляду (опікування), визначених у договорі довічного утримання, відчужувач зобов’язаний включити суму таких доходів до загального річного оподатковуваного доходу та подати податкову декларацію за наслідками звітного податкового року, а також сплатити податок з таких доходів.

Відповідно до абзацу першого п.п. 8.3 п. 8 підрозд. 9 прим. 4 розд. XX «Перехідні положення» Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ) сума збору з одноразового (спеціального) добровільного декларування (далі – Збір) щодо задекларованих об’єктів визначається шляхом застосування до бази для нарахування Збору, визначеної згідно з п. 7 підрозд. 9 прим. 4 розд. XX «Перехідні положення» ПКУ, ставки 2,5 відс. щодо номінальної вартості державних облігацій України з терміном обігу більше ніж 365 днів без права дострокового погашення, придбаних декларантом у період з 01 вересня 2021 року до 31 серпня 2022 року до подання одноразової (спеціальної) добровільної декларації (далі – Декларація).

Як альтернативу платник податків може обрати ставку 3 відс. із сплатою податкового зобов’язання трьома рівними частинами щорічно (абзац другий п.п. 8.3 п. 8 підрозд. 9 прим. 4 розд. XX «Перехідні положення» ПКУ).

Тобто, ставку Збору можливо зменшити з 5 відс. (9 відс.) до 2,5 відс. у випадку застосування спеціальної пільги шляхом придбання державних облігацій України з терміном обігу більше ніж 365 днів без права дострокового погашення.

Так, припустимо, що фізична особа, яка має активи, одержані (набуті) за рахунок доходів, з яких не сплачено або сплачено не в повному обсязі податки і збори відповідно до ПКУ, «переводить» такі активи у грошові кошти із наступним придбанням зазначених державних облігацій.

Якщо така «конвертація» відбудеться у періоді з 01 вересня 2021 року до 31 серпня 2022 року до подання Декларації, то декларант має право зазначити номінальну вартість таких облігацій і сплатити з неї Збір за ставкою 2,5 відс. (замість 5 відс. чи 9 відс., передбачених для коштів на рахунках банків). Як альтернативу платник податків може обрати ставку 3 відс. із сплатою податкового зобов’язання, визначеного з номінальної вартості таких облігацій, трьома рівними частинами щорічно.

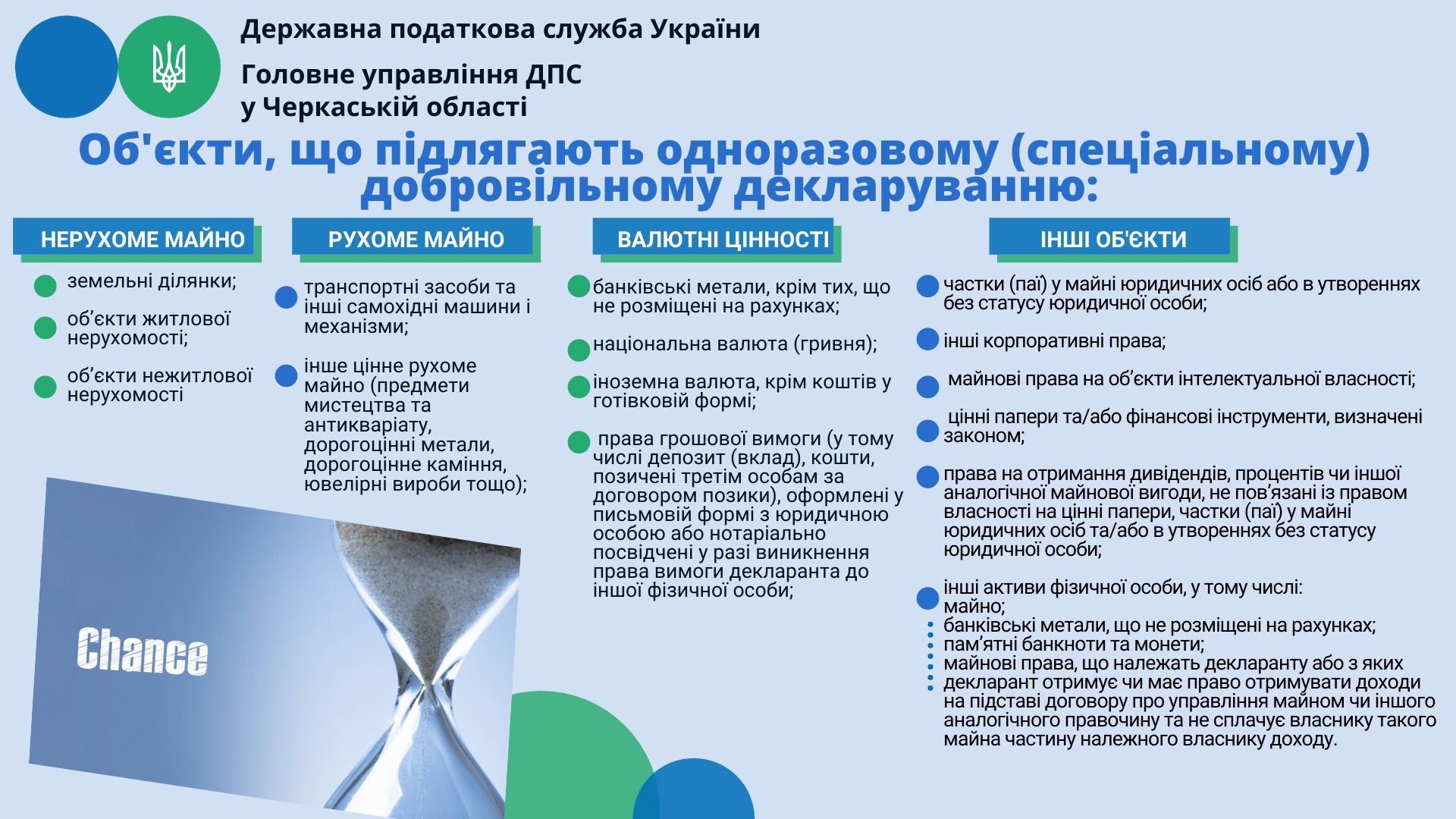

Відповідно до п. 1 підрозд. 9 прим. 4 розд. XX «Перехідні положення» Податкового кодексу України від 02 грудня 2010 року № 2755-VI зі змінами та доповненнями (далі – ПКУ) одноразове (спеціальне) добровільне декларування – це особливий порядок добровільного декларування фізичною особою, визначеною п. 3 підрозд. 9 прим. 4 розд. ХХ ПКУ, належних їй активів, розміщених на території України та/або за її межами, якщо такі активи фізичної особи були одержані (набуті) такою фізичною особою за рахунок доходів, що підлягали в момент їх нарахування (отримання) оподаткуванню в Україні та з яких не були сплачені або сплачені не в повному обсязі податки і збори відповідно до вимог законодавства з питань оподаткування та/або міжнародних договорів, згода на обов’язковість яких надана Верховною Радою України, та/або які не були задекларовані в порушення податкового та валютного законодавства, контроль за дотриманням якого покладено на контролюючі органи, протягом будь-якого з податкових періодів, що мали місце до 01 січня 2021 року.

При цьому об’єктами одноразового (спеціального) добровільного декларування (далі – об’єкти декларування) можуть бути визначені підпунктами 14.1.280 і 14.1.281 п. 14.1 ст. 14 ПКУ активи фізичної особи, що належать декларанту на праві власності (в тому числі на праві спільної часткової або на праві спільної сумісної власності) і знаходяться (зареєстровані, перебувають в обігу, є на обліку тощо) на території України та/або за її межами станом на дату подання одноразової (спеціальної) добровільної декларації (далі – Декларація), у тому числі валютні цінності (банківські метали, крім тих, що не розміщені на рахунках, національна валюта (гривня) та іноземна валюта, крім коштів у готівковій формі, та права грошової вимоги (у тому числі депозит (вклад), кошти, позичені третім особам за договором позики), оформлені у письмовій формі з юридичною особою або нотаріально посвідчені у разі виникнення права вимоги декларанта до іншої фізичної особи (п.п. «а» п. 4 підрозд. 9 прим. 4 розд. XX «Перехідні положення» ПКУ).

Враховуючи викладене, у разі якщо фізична особа володіє коштами, які розміщенні на депозитному (вкладному) банківському рахунку, з яких не були сплачені або сплачені не в повному обсязі податки і збори відповідно до вимог законодавства з питань оподаткування, то така особа має можливість задекларувати такі кошти шляхом подання Декларації та сплатити збір з одноразового добровільного декларування за відповідною ставкою.

Нарахування та сплата збору з одноразового (спеціального) добровільного декларування (далі – Декларування) не здійснюються щодо таких активів фізичної особи

- активи (крім визначених нижчепереліченими підпунктами 2 та 3) сумарна вартість яких не перевищує 400 тис. грн. станом на дату завершення періоду Декларування;

- нерухоме майно, розташоване на території України, яке станом на дату завершення періоду Декларування належало фізичній особі на праві власності (у тому числі спільної сумісної або спільної часткової власності), що підтверджується даними відповідних державних реєстрів, в обсязі:

а) об’єкти житлової нерухомості:

квартира/квартири, загальна площа якої/яких не перевищує сукупно 120 кв.м, або майнові права, що підтверджені відповідними документами, на таку квартиру або квартири у багатоквартирному житловому будинку незавершеного будівництва;

житловий будинок/житлові будинки, зареєстрований/зареєстровані у встановленому порядку в Україні, загальна площа якого/яких сукупно не перевищує 240 кв.м, або житловий будинок незавершеного будівництва чи будинки незавершеного будівництва, загальна площа якого/яких сукупно не перевищує 240 кв.м, за умови наявності у такої фізичної особи права власності на земельну ділянку відповідного цільового призначення;

б) об’єкти нежитлової нерухомості – нежитлові будинки некомерційного призначення та/або нежитлові будинки незавершеного будівництва некомерційного призначення, загальна площа яких не перевищує 60 кв.м;

в) земельні ділянки, сукупний розмір яких по кожній окремій ділянці не перевищує норми безоплатної передачі, визначеної ст. 121 Земельного кодексу України;

- один транспортний засіб особистого некомерційного використання (крім транспортного засобу, призначеного для перевезення 10 осіб і більше, включаючи водія, легкового автомобіля з робочим об’ємом циліндрів двигуна не менше як 3 тис. куб. см та/або середньоринковою вартістю понад 400 тис грн., мотоцикла із робочим об’ємом циліндрів двигуна понад 800 куб. см., літака, гелікоптера, яхти, катера), право власності на який було зареєстровано відповідно до законодавства України станом на дату завершення періоду Декларування.

Закон України “Про запобігання корупції” виокремлює два види конфлікту інтересів:

- Потенційний конфлікт інтересів– у особи наявний приватний інтерес у сфері, в якій вона виконує свої службові чи представницькі повноваження, що може вплинути на об’єктивність чи неупередженість прийняття нею рішень, або на вчинення чи невчинення дій під час виконання зазначених повноважень.

- Реальний конфлікт інтересів– суперечність між приватним інтересом особи та її службовими чи представницькими повноваженнями, що впливає на об’єктивність або неупередженість прийняття рішень, або на вчинення чи невчинення дій під час виконання зазначених повноважень.

Основні складові конфлікту інтересів:

|

Приватний інтерес |

Службові/представницькі повноваження |

Суперечність між приватним інтересом та службовими повноваженнями (для реального конфлікту інтересів) |

Приватний інтерес може вважатись будь-який майновий чи немайновий інтерес особи.

Приватний інтерес здатний впливати на об’єктивність або неупередженість прийняття рішень, вчинення чи невчинення дій лише під час реалізації дискреційних службових чи представницьких повноважень.

Приблизний перелік позаслужбових стосунків із фізичними чи юридичними особами, що можуть зумовлювати виникнення приватного інтересу:

- сімейні стосунки;

- особисті стосунки;

- дружні стосунки;

- стосунки, що виникають у зв’язку з членством або діяльністю в громадських, політичних, релігійних чи інших організаціях.

Закон допускає необмежене коло обставин та ситуацій, що можуть свідчити про наявність приватного інтересу чи зумовлювати його виникнення за певних умов.

Невід’ємною складовою конфлікту інтересів є службові/представницькі повноваження та вплив (можливість впливу) приватного інтересу на об’єктивність або неупередженість прийняття рішень, вчинення чи невчинення дій під час реалізації таких повноважень.

Суперечність полягає в тому, що, з одного боку, в особи наявний приватний інтерес (майновий або немайновий), а з іншого – особа, уповноважена на виконання функцій держави або місцевого самоврядування, має виконувати свої службові обов’язки в інтересах держави, територіальної громади, виключаючи можливість будь-якого впливу приватного інтересу.

Особи, зазначені у пунктах 1, 2 частини першої статті 3 Закону України “Про запобігання корупції” зобов’язані повідомляти не пізніше наступного робочого дня з моменту, коли особа дізналася чи повинна була дізнатися про наявність у неї реального чи потенційного конфлікту інтересів, безпосереднього керівника. У випадку перебування особи на посаді, яка не передбачає наявності у неї безпосереднього керівника, або в колегіальному органі, вона повідомляє Національне агентство з питань запобігання корупції (далі – НАЗК) чи інший визначений законом орган або колегіальний орган, під час виконання повноважень у якому виник конфлікт інтересів, відповідно.

Разом з цим особи, зазначені у пунктах 1, 2 частини першої статті 3 цього Закону, для запобігання та врегулювання конфлікту інтересів зобов’язані вживати 4 основні дії:

- вживати заходів щодо недопущення виникнення реального, потенційного конфлікту інтересів;

- повідомляти не пізніше наступного робочого дня з моменту, коли особа дізналася чи повинна була дізнатися про наявність у неї реального чи потенційного конфлікту інтересів безпосереднього керівника, а у випадку перебування особи на посаді, яка не передбачає наявності у неї безпосереднього керівника, або в колегіальному органі - Національне агентство з питань запобігання корупції чи інший визначений законом орган або колегіальний орган, під час виконання повноважень у якому виник конфлікт інтересів, відповідно;

- не вчиняти дій та не приймати рішень в умовах реального конфлікту інтересів;

- вжити заходів щодо врегулювання реального чи потенційного конфлікту інтересів;

Безпосередній керівник особи або керівник органу, який може звільнити чи ініціювати звільнення працівника з посади, протягом двох робочих днів після отримання повідомлення про наявність цього працівника конфлікту інтересів, ухвалює рішення щодо врегулювання конфлікту інтересів, про що повідомляє відповідну особу.

Заходи зовнішнього врегулювання конфлікту інтересів та порядок їх застосування визначені в статтях 29–34 Закону України “Про запобігання корупції”.

Якщо НАЗК одержало від особи, яка перебуває на посаді, що не передбачає наявності у неї безпосереднього керівника, повідомлення про наявність у неї конфлікту інтересів, упродовж семи робочих днів роз’яснює такій особі порядок її дій щодо врегулювання конфлікту інтересів.

Якщо особа має сумнів щодо наявності в неї конфлікту інтересів, вона має право звернутися за роз’ясненням до НАЗК. Також НАЗК розроблено Методичні рекомендації щодо застосування окремих положень Закону України «Про запобігання корупції» стосовно запобігання та врегулювання конфлікту інтересів, дотримання обмежень щодо запобігання корупції від 02.04.2021 №5, з якими можна ознайомитись на офіційному сайті НАЗК

Послідовність дій посадових осіб органів ДПС, процедури вжиття заходів із запобігання і врегулювання конфлікту інтересів та пов’язаних з ним обмежень під час виконання службових повноважень, визначено у Порядку організації заходів із запобігання та врегулювання конфлікту інтересів в органах Державної податкової служби, затвердженому наказом ДПС від 26.05.2020 № 226.

Наказом ДПС України 15.09.2020 р. №499 з врахуванням змін внесених наказом ДПС України від 04.06.2021 р. №568 затверджено Методичні рекомендації щодо організації роботи комісії з розгляду питань доцільності/недоцільності проведення перевірок фізичних осіб у зв’язку з припиненням платників та форми висновку доперевірочного аналізу щодо недоцільності проведення перевірки.

Відповідно до п. 3.7 Методичних рекомендацій визначено умови складання висновку та його передачі для розгляду на засіданні комісії, а саме:

- подання платником до органів ДПС податкової звітності із зазначенням нульових показників або неподання такої звітності за умови відсутності об’єктів оподаткування чи показників, які підлягають декларуванню відповідно до положень п. 49.2 ст. 49 Кодексу, з урахуванням строків давності, визначених ст. 102 Кодексу;

- подання платником до органів ДПС звітності з єдиного внеску з урахуванням положень частини шістнадцятої ст. 25 Закону № 2464;

- відсутності у платника відкритих рахунків у банках або отримання з урахуванням положень ст. 72-73 Кодексу органами ДПС податкової інформації від платника чи банків про відсутність руху коштів на рахунках такого платника протягом строку, визначеного ст. 102 Кодексу;

- відсутності інформаційних баз даних органів ДПС інформації про:

отримання платником доходів від здійснення господарської діяльності від податкових агентів, отримання інших видів доходів від податкових агентів (крім інформації про отримання доходів, які не оподатковуються, або належні суми податку, утримані податковим агентом);

використання праці найманих працівників, нарахування (виплату) заробітної плати найманим працівникам, нарахування (виплату) фізичним особам винагород за виконану роботу (надані послуги) за цивільно-правовими договорами;

податковий борг, заборгованість (недоїмку) зі сплати єдиного внеску, іншу заборгованість з платежів, контроль за справлянням яких покладено на органи ДПС, що виникли від провадження підприємницької чи незалежної професійної діяльності (без урахування податків, зборів і платежів, не пов’язаних з провадженням підприємницької чи незалежної професійної діяльності);

розстрочені, відстрочені, реструктуровані суми платежів, оскарження в адміністративному або судовому порядку рішень органів ДПС, відкриті виконавчі провадження.

Головним управлінням ДПС у Черкаській області розпорядженням від 24.09.2020 №895-р створено комісію з розгляду питань доцільності/недоцільності проведення перевірок фізичних осіб у зв’язку з припиненням. З початку року, комісією розглянуто та погоджено 2850 висновків щодо доцільності/недоцільності проведення перевірок фізичних осіб у зв’язку з припиненням платників.

07.10.2021

Відповідно до абзацу першого п. 6 підрозд. 9 прим. 4 розд. XX «Перехідні положення» Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ) декларант, який має намір скористатися одноразовим (спеціальним) добровільним декларуванням щодо належних йому активів фізичної особи, протягом визначеного підрозд. 9 прим. 4 розд. XX ПКУ періоду одноразового (спеціального) добровільного декларування (з 01.09.2021 до 01.09.2022) має право добровільно подати до контролюючого органу одноразову (спеціальну) добровільну декларацію (далі – Декларація) в порядку та за формою, встановленими центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику.

Форма Декларації та Порядок подання одноразової (спеціальної) добровільної декларації затверджені наказом Міністерства фінансів України від 02.08.2021 № 439.

Відповідно до п.п. 6.2 п. 6 підрозд. 9 прим. 4 розд. ХХ «Перехідні положення» ПКУ Декларація подається безпосередньо декларантом до контролюючого органу, в електронній формі з урахуванням вимог, встановлених розд. II ПКУ, та особливостей, встановлених підрозд. 9 прим. 4 розд. ХХ «Перехідні положення» ПКУ.

Так, згідно із ст. 42 прим. 1 розд. II ПКУ платник податків стає користувачем Електронного кабінету та набуває право, зокрема, подавати звітність в електронній формі після проходження в електронному кабінеті електронної ідентифікації онлайн з використанням кваліфікованого електронного підпису (далі – КЕП) з дотриманням вимог Закону України від 22 травня 2003 року № 851-IV «Про електронні документи та електронний документообіг» із змінами та доповненнями та Закону України від 05 жовтня 2017 року № 2155-VIII «Про електронні довірчі послуги» із змінами та доповненнями або тих сервісів ідентифікації, використання яких дозволяється методологом Електронного кабінету.

Для подання Декларації через вебпортал ДПС фізичній особі необхідно:

1. Увійти до Електронного кабінету, вхід до якого здійснюється за адресою: https://cabinet.tax.gov.ua, а також через офіційний вебпортал ДПС. Вхід до приватної частини Електронного кабiнету через офіційний вебпортал ДПС ініціюється користувачем кнопкою «Вхід» у правому кутку верхньої горизонтальної навігаційної панелі.

При цьому доступ до приватної частини (особистого кабінету) Електронного кабінету надається після проходження користувачем електронної ідентифікації онлайн з використанням КЕП, отриманого у будь-якого Кваліфікованого надавача електронних довірчих послуг, або через Інтегровану систему електронної ідентифікації – id.gov.ua (MobileID та BankID).

Інформація щодо порядку отримання КЕП у Кваліфікованого надавача електронних довірчих послуг ІДД ДПС (далі – КН ЕДП ІДД ДПС) розміщена на офіційному інформаційному ресурсі КН ЕДП ІДД ДПС (www.acskidd.gov.ua) за посиланням: Головна/«Отримання електронних довірчих послуг, у тому числі для програмних РРО».

Для входу до приватної частини Електронного кабiнету користувачу необхідно в полі «Оберіть АЦСК» обрати АЦСК, що сертифікував цей ключ, відкрити файл ключа кнопкою «Обрати», ввести пароль ключа у полі «Пароль захисту ключа», та натиснути кнопку «Зчитати». Кнопка «Увійти» активується після зчитування даних сертифікату ключа;

- Обрати меню «ЕК для громадян», розділ «Одноразова (спеціальна) добровільна декларація» та натиснути кнопку «Створити»;

- 3. У запропонованій формі Декларації персональні дані підтягуються автоматично, але їх потрібно перевірити, та у разі наявності в таких даних помилок – виправити їх;

- Заповнити необхідні розділи та поля Декларації. При цьому для заповнення інформації щодо вартості активів у розд. III – IX Декларації необхідно скористатися кнопкою «+»;

- Після того, як всі дані внесені, зберегти Декларацію шляхом натискання кнопок «Зберегти» та «Закрити»;

- Виділити рядок із створеною Декларацією, натиснути кнопку «Підписати» та підписати за допомогою КЕП (у спливаючому вікні здійснити дії аналогічно для входу до приватної частини Електронного кабінету) натиснути «Підписати»;

- Виділити рядок із підписаною Декларацією та натиснути кнопку «Відправити».

Слід зазначити, що переглянути відправлену Декларацію можливо в меню «Перегляд звітності» розд. «Додатково» Електронного кабінету.

Як повідомив начальник Головного управління ДПС у Черкаській області Антон Царюк, платниками податків Черкаської області за січень-вересень 2021 року до бюджетів усіх рівнів сплачено 11,7 млрд грн податків, зборів та платежів. Порівняно з аналогічним періодом минулого року до бюджетів спрямовано на 1,6 млрд грн, або на 16 відсотків більше податків, зборів та платежів.

До державного бюджету України сплачено майже 5,3 млрд грн, що на 15 відсотків, або на 706 млн грн більше порівняно з показником за відповідний період минулого року.

Місцеві бюджети Черкаської області отримали 6,4 млрд грн, що на 17 відсотків або на 940 млн грн більше порівняно з показником за відповідний період минулого року.

Також перераховані і спрямовані на забезпечення пенсійного страхування та виконання державних соціальних виплат 4,8 млрд грн єдиного внеску на загальнообов’язкове державне соціальне страхування. Порівняно з показником за відповідний період 2020 року внеску перераховано на 790 млн грн більше.

Антон Царюк висловив подяку усім платникам за сумлінне виконання зобов’язань, що є свідченням патріотизму і вкладом у розвиток нашої країни та області.

Згідно з п. 6 розд. III Порядку реєстрації та застосування реєстраторів розрахункових операцій, що застосовуються для реєстрації розрахункових операцій за товари (послуги), затвердженого наказом Міністерства фінансів України від 14.06.2016 № 547 із змінами та доповненнями (далі – Порядок), внесення чи видача готівки з місця проведення розрахунків повинні реєструватися через реєстратор розрахункових операцій (далі – РРО) з використанням операцій «службове внесення» та «службова видача», якщо такі внесення чи видача не пов’язані з проведенням розрахункових операцій, зокрема:

операція «службове внесення» використовується для реєстрації суми готівки, яка зберігається на місці проведення розрахунків на момент реєстрації першої розрахункової операції, що проводиться після виконання Z-звіту.

Пунктами 7 та 8 розд. III Порядку визначено, що реєстрація видачі коштів у разі повернення товару (відмови від послуги, прийняття цінностей під заставу, виплати виграшів у державні лотереї та в інших випадках) або скасування помилково проведеної через РРО суми розрахунку здійснюється шляхом реєстрації від’ємної суми.

При цьому забороняється реєструвати через РРО від’ємні суми з використанням операції «сторно».

Якщо сума коштів, виданих при поверненні товару чи рекомпенсації раніше оплаченої послуги, перевищує 100 грн., матеріально відповідальна особа господарської одиниці або особа, яка безпосередньо здійснює розрахунки, повинна скласти акт про видачу коштів. В акті необхідно зазначити дані документа, що встановлює особу покупця, який повертає товар (відмовляється від послуги), відомості про товар (послугу), суму виданих коштів, номер, дату і час видачі розрахункового документа, який підтверджує купівлю товару (отримання послуги).

Такий самий акт складається під час скасування помилково проведеної через РРО суми розрахунку або помилково вибраної форми оплати (готівка, картка, кредит тощо). В акті зазначаються дані про помилкову суму та реквізити розрахункового документа.

Акти про видачу коштів та акти про скасування помилково проведеної через РРО суми розрахунку, помилкової форми оплати зберігаються протягом трьох років. При цьому суб’єкт господарювання зобов’язаний надати зазначені акти контролюючим органам під час проведення перевірки.